イデコ(個人型確定拠出年金)のデメリット

イデコ(個人型確定拠出年金)を利用すると税制面でとてもすぐれたメリットがあることはこちらの記事ですでにお伝えしました。

確定拠出年金のメリット

確定拠出年金のメリット

しかし、もちろんデメリットも存在します。このページでは確定拠出年金の利用時の主なデメリットについて確認をしていきましょう。

デメリット1 原則60歳になるまでお金を受け取れない

確定拠出年金は、原則60歳までお金を引き出せません。ですから、5年後・10年後に使うような短期のお金の運用には向きません。あくまでも「年金」を運用する手段と割り切って利用しましょう。

確定拠出年金の通算加入期間で、引き出し可能な年齢が変わる場合も!

| 通算加入期間 | 受給開始年齢 |

|---|---|

| 10年以上 | 60歳~70歳 |

| 8年以上 | 61歳~70歳 |

| 6年以上 | 62歳~70歳 |

| 4年以上 | 63歳~70歳 |

| 2年以上 | 64歳~70歳 |

| 1か月以上 | 65歳~70歳 |

確定拠出年金の通算加入期間の長さが10年以上あれば、60~70歳の間に年金受給ができます。しかし、加入期間が短くなると、年金受給の開始時期が繰り上がります。自分の加入期間を把握し、何歳から受給できるかは最初に知っておくべき情報と言えます。

デメリット2 老後にもらえる年金が確定しない

年金運用を自分で行うので、運用の結果がそのまま自分に跳ね返ります。運用が不調だと年金額が減ることもあります。ただし、定期預金を年金運用の手段として利用することで、先に書いた確定拠出年金の税制上のメリットを受けつつ、将来の資産を作ることもできます。

デメリット3 確定拠出年金ならではの手数料がかかってしまう

たとえば、通常の投資信託の運用にかかる手数料は「信託報酬(運用管理費用)」や「販売手数料(購入時手数料)」が主な費用と言えます。

ところが、確定拠出年金制度を利用し資産運用をおこなう場合は、上記の費用に加え、「年金制度加入時の手数料」や「資産運用を実施する金融機関に支払う手数料」などが、追加費用としてかかってくるのです。

ただし、個人型(イデコ)の場合は金融機関選びによってコストを減らすことができます。また、先に紹介した手数料は、イデコが利用できる金融機関の拡大にともない、手数料面で優遇されるようになってきています。具体的な金額は、この後の金融機関選びのポイントでご紹介します。

デメリットをなるべく避ける運用方法

長期で積立投資をする場合、運用の終盤で株価が大きく下落すると、痛手が大きくなります。せっかく積み上げてきた年金を失うということは、その後の生活への影響も出てしまいます。

そんな未来を招かないためにも、リスクに対しての予防策を行っておきましょう。 たとえば、年金の引き出しができるようになる60歳に向けて、ポートフォリオ内で債券の割合を増やしていく…といった対策です。

それでも60歳近くの年齢となり、年金資産が値下がり状態の場合はどうすればいのでしょうか。 この場合の対応策としては、一度に資産を売却せず、年金を受け取りながら運用を続けて資産の値上がりを待つという手があります。 その時の市況によって柔軟な対応ができるようにしておきたいですね。

以上のように、確定拠出年金にはいくつかのデメリットがあります。しかし、確定拠出年金制度を上手に利用することで、デメリットをコントロールしつつ税制優遇のメリットを最大限活かすことはできます。

それを実現する方法の1つは、運用商品を「価格変動が比較的大きい投資信託」ではなく、「安定性のある定期預金」で運用することです。そうすることで大幅な資産増加は見込めませんが、リスクを避けながら税制優遇のメリットが受けられます。

また、「債券への投資割合を多めに分散投資」をするのも、デメリットを避ける1つの方法です。その際も、運用商品が投資信託だけの場合と比べて資産増加の幅は狭まる分、安定性が増すこととなります。大きなリスクを取りたくないという方は検討をしてみてはいかがでしょうか。

ここまでご覧いただいたように、確定拠出年金も万能ではありません。メリット・デメリットの双方を知ったうえで、この制度を利用したいですね!

メリットはこちらの記事をご確認ください

メリットはこちらの記事をご確認ください

次のページでは、確定拠出年金で運用する商品の選び方について見ていきます。

確定拠出年金『iDeCo:イデコ』を活用しよう

- 個人型確定拠出年金を活用しよう

- 確定拠出年金とは?イデコとは?

- 確定拠出年金 企業型と個人型の違い

- イデコはこんなにすごい!驚く6つのメリット

- イデコのデメリット

- イデコの運用におすすめの商品

- 確定拠出年金におすすめの金融機関

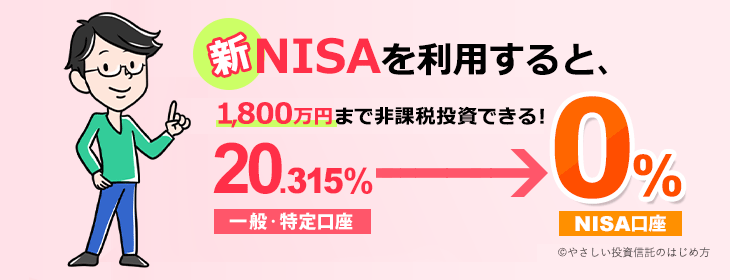

- 確定拠出年金とNISAを比較

ideco:イデコを扱う金融機関を紹介