NISAのデメリットと損失を出さないための対策

※この記事はNISA(少額非課税投資制度)について解説するページです。NISAについて詳しく知りたいという方は、この特集の最初から読まれることをおすすめします。

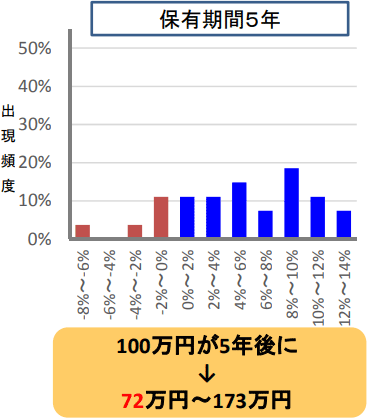

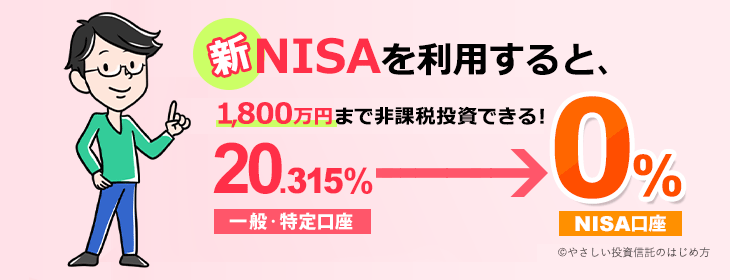

さて、NISAで保有している商品が値上がりしたり、配当・分配金を出すなど利益が出ると、それらにかかる税金が非課税になるという嬉しい制度です。しかし、投資信託や株が値下がりするとNISAのデメリットが出てきます。ここではNISAで買った投資信託や株が値下がりした場合を見てみましょう。さらにデメリットに対抗する運用方法を考えていきます。

NISAで損失が出るとデメリットしかない!?

NISAで購入した投資信託や株は、利益が出ても税金はかかりません。問題は次の2つが重なった場合、普通に取引をしているよりも多く税金を支払う可能性があるのです!

- NISAを使った取引で損失を出す

- 通常口座での取引で利益を出す

その理由はNISAは損益通算の対象外だからです。

損益通算について

ここで損益通算について、かんたんに説明をします。

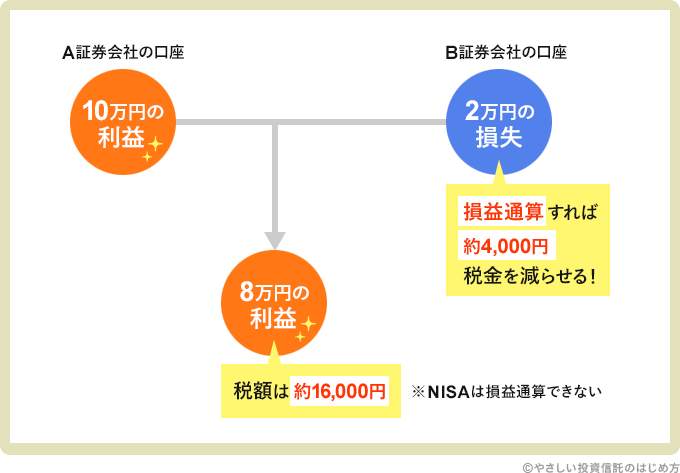

投資信託や株を売って利益が出た場合、通常は利益の約20%の税金がかかります。たとえば、A証券での取引で10万円の利益が出た場合、支払う税額は約2万円です。このとき仮に、B証券での取引で2万円の損が出た場合に損益通算というものが使えます。

損益通算をした場合、10万円の利益−2万円の損失=8万円の利益・・・という具合に利益と損失を通算し、支払う税額は8万円の利益の20%である約16,000円となります。

通常、投資信託や株の取引で損失が出た場合には、ほかで出た利益と合算して税金を減らす損益通算が使えるのですが、NISAではこの仕組みが使えないのです。NISAで取引している商品が足を引っ張り、他で支払う税金が増えてしまっては元も子もありません。それでは不利益にならないためには、どのような運用をすれば良いのでしょう?

NISAで損失を出さないための対策

(1)損失が大きくなる前に売る

損失が大きくなる前に持っている商品を売ってしまうという単純なものです。ただ、早めに損失を確定させる(損切りをする)と痛みは小さくなりますが、一時的に損失が出ているだけで、その後価格の上昇が見込まれる場合もあります。状況を見て臨機応変に対応したいですね。

(2)ナンピン買い

商品の値上がりを期待できるならナンピン買いで運用する商品の購入単価を下げるという方法もあります。

たとえば、「投信A」を10,000円の時点で1口購入したとします。この時の1口あたりの購入金額は10,000円です。その後「投信A」が値下がりして8,000円になったとします。このタイミングでもう1口購入すると、1口の平均購入単価が9,000円に値下がりします。ここから再び投信が9,000円まで値上がりすれば、損失を出さずに投信を手放すことができます。

ただ、NISAは100万円(2016年以降は120万円)という枠内で商品を買付する必要があります。すでに上限いっぱいまで投信や株を買付けしていたら、このような方法は取れません。また、商品を追加で買付できるのは、5年の運用期間中の最初の1年間だけです。ナンピン買い後にさらに価格が下る可能性もあるので注意が必要です。

(3)価格が下がった状態で運用期間が終了したら、翌年のNISAで再度運用する(ロールオーバー)

5年の運用期間が終了する時点で、買った商品が値下がりしている場合は、翌年のNISAに値下がりした商品を移管させ、値上がりするのを待つという手もあります。次の5年の運用で損失が小さくなったり、利益が出れば良いと見込めるなら、この方法を使うのもありです。

ただし、現時点ではNISAは2023年までの期限付きの制度ですから、2024年以降はこの方法が使えないので注意してください。

損失がある状態で課税口座に資産を移動させると?

では、NISAが終了し、値下がりした状態で資産を課税口座(一般口座・特定口座)に移すとどうなるでしょう?

【例 損失が出た状態でNISA口座の資産を移管した場合】

投資を開始したときに100万円だった商品が、非課税期間終了時に60万円まで値下がりしていたとします。その後、一般口座・特定口座にNISAで運用していた資産を移管すると、「この資産は60万円から運用をスタートした」とみなされます。

その後60万円の資産が100万円に戻ったとします。ここで商品を売却すると、60万円のものが40万円の利益を出しているとみなされ、40万円の利益に20%の課税が行われます。

仮にNISAを使わず、ずっと通常の口座で運用をしていたなら、100万円で運用をスタートしたものを100万円で売ったので利益は0円、税金はかかりません。(正確には分配金や配当が支払われていた場合には税金がかかりますが、ここでは割愛します。)

NISAを利用して損失が出ると、普通に運用しているよりも余計に税金を払う可能性があるということも考えておく必要があります。

NISAを使った投資で値上がり益・分配金・配当が出れば、利益に課税されないため普通より多くの利益が出るメリットがあります。その一方、損失が出ると損益通算ができずに税金を多く支払う可能性があることが、わかっていただけたと思います。NISAにおいてハイリスク・ハイリターンな商品を運用することは「諸刃の剣」です。以上のような特徴があることをよく把握した上でNISAを利用する必要があります。

ここまではNISAとはどういうものか、その特徴などを見てきました。次のページでは、NISAで投資信託を運用することのメリットをご紹介します。