投資信託の分配金は受け取る? それとも再投資?

以前「毎月分配型投資信託が損するしくみ」で、毎月分配型の誤解と注意点について説明しました。とはいえ、毎月分配型の投資信託が人気なのも事実ですし、すでに持っている人やすすめられている人もいると思います。そこで今回は、分配型投資信託についてもう少し解説します。

みなさんが一番気になるのは、「分配金は受け取る・再投資のどちらがお得なのか?」という点ではないでしょうか。これは結論から言ってしまうとライフスタイルによります。ですので、このページを見てどちらが自分に合っているか判断してみて下さい。

Contents

そもそも分配金が出るしくみとは?

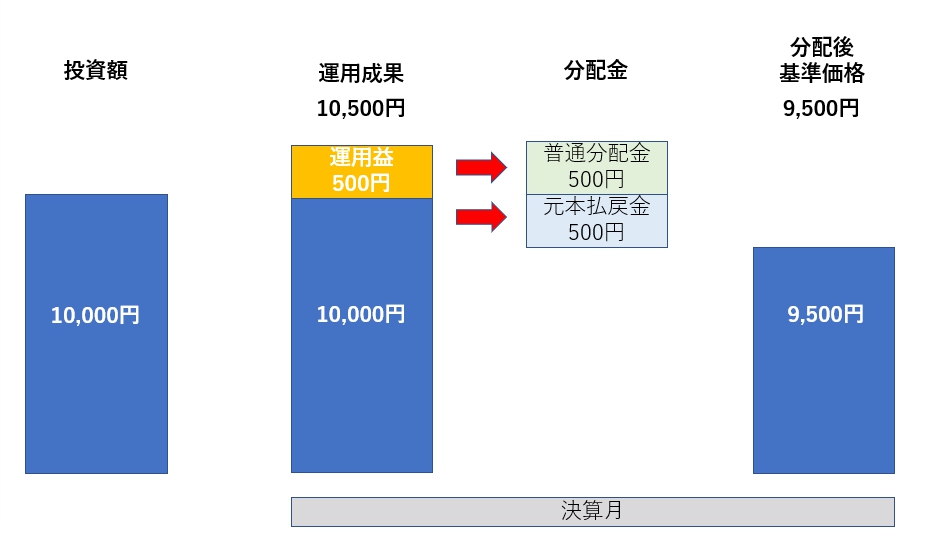

まずは毎月分配型投資信託の説明をします。分配金には大きく2つの種類があります。 1つは、元本を上回る運用益から生じた分配金です。これを普通分配金と呼びます。簡単にいうと、預けた資産で稼いだ利益を、投資家に配る「分け前」です。2つ目は、元本の一部を払い戻すものです。元本払戻金といいます。これは字のとおり、元本を取り崩して支払うものです。

具体的な例を見てみましょう。毎月分配型の投資信託に、10,000円を投資したとします。毎月の分配金は1,000円です。購入後1か月経過して運用成果10,500円となりました。そこから分配金が1,000円支払われ、基準価格が9,500円になりました。元本の10,000円にくらべて下がった分の500円は、元本払戻金です。残りの500円は普通分配金です。

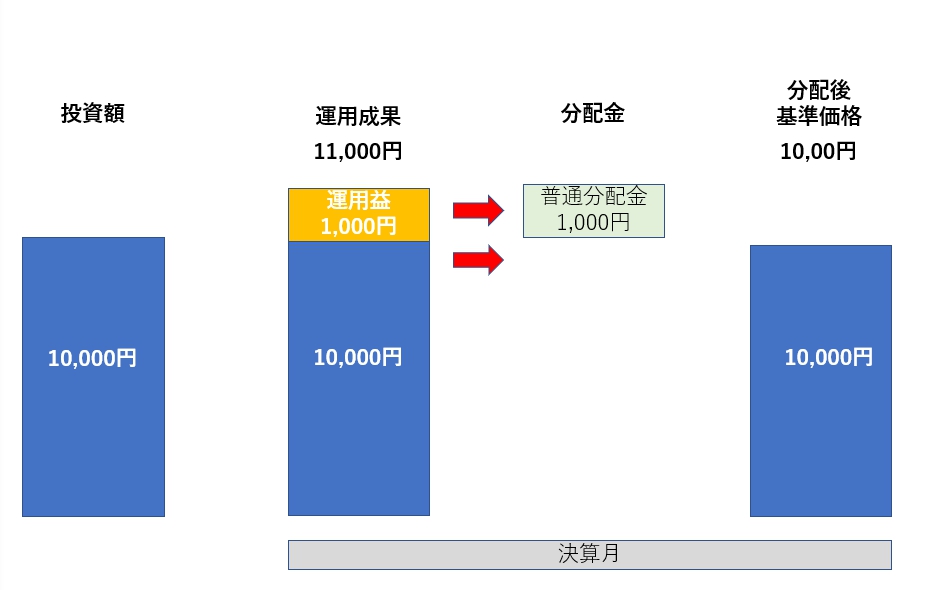

もう1つ例を見てみましょう。先ほどと同じ毎月分配型の投資信託に、10,000円を投資したとします。購入後1か月経過して運用成果11,000円となりました。そこから分配金が1,000円支払われ、基準価格が10,000円になったとします。この場合は、分配金は運用益によりすべてがまかなわれていますので、分配金1,000円は普通分配金となります。

ちなみに、普通分配金は利益にあたりますので、課税対象になります。元本払戻金は、投資金額の一部が戻ってくることですので、非課税です。

毎月分配型投資信託のメリット・デメリット

毎月分配型の投資信託は、多くの資金を集める人気商品です。最大のメリットは、毎月配当金を受け取れるということです。生活費が定期的に入ってくるほか、投資をしているという心の豊かさも得られるので、仕事をリタイアした年金生活のシニア世代などから絶大な支持を集めています。

では、デメリットは何でしょうか?「毎月分配型投資信託が損するしくみ」で説明したことほぼ同じですが、大きく分けて2つあります。1つは、投資した資金が利益を生んでいるように見えて、実は元本を取り崩しているケースが多いことです。元本から分配金が支払われることを理解せず、投資信託を購入する人も多いです。もう1つは、投資効率が下がることです。 ここは重要なので、くわしく説明します。

資産運用のカギとなる考えに、複利があります。仮に100万円を預けて、年利5%で資産運用をおこなったとします。単利も複利も、1年後の金額は105万円です。差が出るのは2年目以降です。単利の場合、2年後は100万円×5%×2年で110万円です。これが複利になると、105万円×5%となります。したがって、110万2,500円です。10年間でどのくらいの違いが出るのでしょうか?

| 1年目 | 2年目 | 3年目 | ・・・ | 10年目 | |

|---|---|---|---|---|---|

| 単利 | 105万円 | 110万円 | 115万円 | – | 150万円 |

| 複利 | 105万円 | 110.25万円 | 115.76万円 | – | 162.88万円 |

10年間運用すると、12万円以上もの差が出るのです。複利効果は、元本が増えるにともなって大きくなります。毎月分配型の投資信託で元本を取り崩すと、それだけ複利効果が失われるということです。

| メリット |

|

|---|---|

| デメリット |

|

では、デメリットを少しでも減らす方法を見てみましょう。

デメリットを減らす①分配金の再投資で複利効果!

毎月分配型投資信託の受け取り方法は、受け取りか再投資です。再投資を選ぶと、分配金で投資信託を購入します。「どちらにしますか?」と問われて、戸惑った人も多いはず。ここまで読んでいただければ、再投資のメリットはわかると思います。そうです、複利効果が得られることです。再投資をすると、分配金が再び投資資金に回り、先ほど説明した複利効果が得られるのです。

ただし、再投資のデメリットもあります。普通分配金であれば課税される分、投資金額が少なくなってしまうのです。再投資とはいえ、一度分配金を受け取っているという扱いなので、税金分が差し引かれてしまうのです。投資信託の中でも、配当が無い投資信託であれば、この税金は発生しません。

ちなみに、税金のデメリットを心配している方で、おすすめなのがNISAの活用です。NISAは、投資で得られる利益や分配金にかかる税金が5年間0円になる制度です。年間の投資上限額は120万円です。NISAを始められるのは2023年までとなっていますので、気になる人は早めにはじめるのが良いでしょう。

デメリットを減らす②投資信託を厳選する

分配型の投資信託を選ぶ際に、トータルリターン、分配金余力、分配金健全度、分配金利回りに注目して選ぶと、元本を取り崩すような投資信託を避けられます。

- トータルリターン:分配金や利払いを購入金額で割ったもので、投資で得られる利益、あるいは損失を表しています。

- 分配金余力:分配水準があと何か月継続できるかを判断する数値。余裕月数が長い投資信託は、現在の分配水準を継続できる可能性が高いです。

- 分配金健全度:運用益で支払われる割合を表す。数値が高いほど、ファンドの儲けが多く、元本を取り崩す割合が少ないことを示しています。

では、これらの数値が高いファンドを見てみましょう。

| ファンド名 | トータル リターン |

分配金余力 /分配金健全度 |

利回り (1年) |

|---|---|---|---|

| 野村 米国ブランド株投資 (米ドル)毎月 |

27.38% | 380.1か月 /65.28% | 0.70% |

| 野村 米国ブランド株投資 (円)毎月 |

25.40% | 399.1か月 /83.33% |

0.62% |

| 野村 米国ブランド株投資 (アジア)毎月 |

23.17% | 163.5か月 /39.78% |

4.56% |

| GS 米国成長株集中投資ファンド 毎月決算 |

22.00% | 249.9か月 /95.42% |

9.82% |

| 野村 通貨選択日本株投信 (ペソ)毎月 |

21.94% | 163.1か月 /55.56% |

2.60% |

| 野村 通貨選択日本株投信 (ユーロ)毎月 |

20.52% | 166.2か月 /63.89% |

0.68% |

| 米国MLPファンド(毎月分配型) Bコース(H無) |

20.01% | 58.9か月 /55.56% |

4.95% |

| 日本株225・米ドルコース | 18.91% | 69.3か月 /37.62% |

15.43% |

| 野村 通貨選択日本株投信 (米ドル)毎月 |

18.79% | 822.5か月 /66.67% |

0.63% |

分配型の投資信託を選ぶときは、分配金余力や分配金健全度にも注目しましょう!

受け取り・再投資に向いている人って?

分配金を受け取るか、再投資するか。そのメリットとデメリットは、お分かりいただいたと思います。では、どんな人が向いているのでしょうか?

| 受け取りに向く人 | 目的 |

|---|---|

|

資産を活用して、毎月の生活費の足しにしたい |

| 毎月の収入 | |

| 少ない(年金など) | |

| 【例えばこんな人】 退職金としてまとまったお金が入ったものの、貯金をして寝かせていてはもったいない。この資金を投資に回し、心もとない年金暮らしを、少しでも豊かにできればうれしい。 |

|

| 再投資に向く人 | 目的 |

|---|---|

|

リスクを分散して、長期的な資産形成をしたい |

| 毎月の収入 | |

| 一般的(給与など) | |

| 【例えばこんな人】 長期的な資産形成をするため、リスクを避けながら複数の投資信託に資金を預けたい。 |

|

受け取りは、仕事をリタイアした人が特に向いています。やはり、定期的に分配金が入ってくるのは魅力的ですね。再投資は比較的若く、会社員などとしてバリバリ稼いでいる人向けです。長期の資産経営を考える上で、複利効果は最大限利用すべきです。リスクを避けながら、複利効果を得たい人にはうってつけです。

途中で「受け取り」から「再投資」に変えたい!

分配型投資信託に投資をして、毎月の受け取りをしていたけど、複利効果の大きさを知って再投資に切り替えたいという声も良く聞きます。切り替えはできるのでしょうか? 実は証券会社によって対応が違います。

比べてみると、各社違いがありますね。SBI証券はいつでも切り替えができ、何度でも対応してもらえます。自分が受け取りに向いているのか、再投資が向いているのか判断できない人は、SBI証券に申し込むのが無難かもしれません。なお、既にほかの証券会社で買ってしまっている場合は、投資信託の移管をすれば、受け取りから再投資への変更もできます!

ライフスタイルに沿った投資スタイルを選びましょう

分配型投資信託は、デメリットもありますが多くの資金を集める人気商品です。毎月定期的にお金が入ってくるのは魅力的ですね。しかし、複利効果が得られない、元本を取り崩す可能性がある、などのデメリットを知らずに運用するのは危険です。自分のライフスタイルや、資産形成をしっかり考えて、満足できるものを購入しましょう 。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。