新NISAの積立で分配金コースは「再投資」と「受取」どっちがおすすめ?

新NISAの分配金コースについて「再投資」と「受取」の2種類から選ぶ場合があります。このページでは、「分配金コースはどっちがおすすめ?」、「再投資で年間投資枠を超えるとどうなる?」といった疑問に対して解説しています。

このページのもくじ

「再投資」と「受取」どっちがおすすめ?

結論から申し上げますと、新NISAの積立で分配金コースは、基本的には「受取」のほうが無難です。しかし、「再投資」を選んで問題ないケースもあります。もし「再投資」を選ぶ場合は、気をつけなければならない点について、あらかじめ把握しておくことをおすすめします。

なお、分配金コースの「再投資」と「受取」は、以下のような名称で呼ばれています。

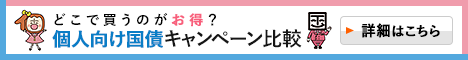

| 証券会社 | 再投資 | 受取 |

|---|---|---|

| SBI証券 | 再投資コース | 受取コース |

| マネックス証券 | 分配金 再投資コース |

分配金 受取コース |

| 楽天証券 | 再投資型 | 受取型 |

| 三菱UFJ eスマート証券 (旧auカブコム証券) |

累投型 | 一般型 |

次の章で、詳しく解説します。

【要注意】新NISA積立投資の分配金

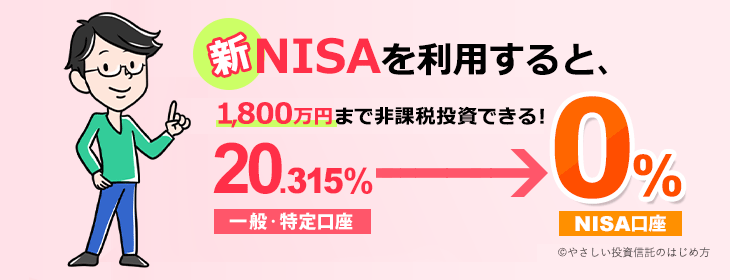

新NISAでは「再投資」を選択していた場合、分配金が支払われると自動的に投資信託の買い付けが行われ、非課税枠を利用されます。この点に気をつけなければなりません。

新NISAのエラーに注意

新NISAでは、年間の非課税投資枠を超えるような積立設定ができないようになっています。しかし、積立設定後に分配金の再投資が行われてしまうと、12月の積み立てが非課税投資枠を超えてしまい、「買付不可」となったり、「課税口座での買付」となったりして、非課税枠が使い切れなくなるのです。

このように、新NISAでの買付が意図しない形でエラーとなってしまうことを防ぐために、「受取」を選んでおいたほうが無難なのです。

なお、SBI証券やマネックス証券には、積立額が非課税投資枠を超えてしまう場合に、積立額を調整してもらえるサービスがあるため、これを適用させて積立設定すれば「再投資」を選んでも問題ありません。

再投資で年間投資枠を超えるとどうなる?

新NISAで、分配金の再投資により年間の非課税投資枠を超えると、「買付不可」となったり、「課税口座での買付」となったりして、非課税枠が使い切れなくなってしまいます。

新NISAでは、年間の非課税投資枠を超えるような積立設定ができないようになっています。しかし、以下のような場合、投資枠を超えてしまうことになるのです。

【利用予定】銘柄Aを次のように積立設定して1月から積み立てはじめた。

| 新NISAの積立設定 | 年間で利用する投資枠 |

|---|---|

| 毎月30万円の積立設定 | 360万円 (30万円×12か月分) |

| 残り投資枠 | 0円 |

【6月】予定通りに投資枠を利用できている。

| 新NISAの積立設定 | 実際に利用した投資枠 |

|---|---|

| 毎月30万円の積立設定 | 180万円 (30万円×6か月分) |

| 残り投資枠 | 180万円 |

【7月】分配金1万円が再投資された。

| 新NISAの積立設定 | 実際に利用した投資枠 |

|---|---|

| 毎月30万円の積立設定 | 210万円 (30万円×7か月分) |

| 7月に分配金1万円の 再投資 |

1万円 |

| 残り投資枠 | 119万円 |

【11月】積立設定額が残り投資枠を超えていることに気づかないまま放置してしまった。

| 新NISAの積立設定 | 実際に利用した投資枠 |

|---|---|

| 毎月30万円の積立設定 | 330万円 (30万円×11か月分) |

| 7月に分配金1万円の 再投資 |

1万円 |

| 残り投資枠 | 29万円 |

【12月】残り投資枠29万円に対して、30万円の積立設定がされていたため「エラー」となってしまった。

積立エラーへの対策

このような積み立てのエラーを防ぐ方法を、証券会社別にご紹介します。

SBI証券をご利用の方

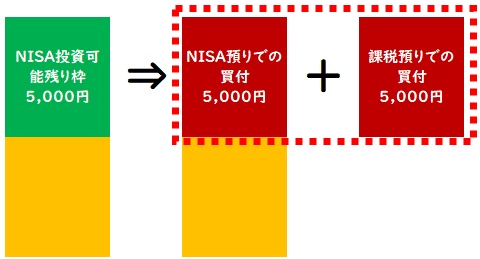

SBI証券には「NISA枠ぎりぎり注文」、「課税枠シフト注文」があり、これを設定しておくことで積立額を調整してもらえます。

たとえば、残りの投資枠が5,000円で、積立額が10,000円に設定されている場合、「NISA枠ぎりぎり注文」、「課税枠シフト注文」を設定しておくと以下のように買付されます。

また、SBI証券のNISA分配金は課税口座で再投資するように設定することもできるため、これによってエラーを防ぐことも可能です。

マネックス証券をご利用の方

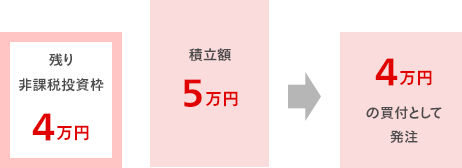

マネックス証券には「NISA非課税投資枠使い切り設定」があり、積立額を調整してもらえます。2023年までは手続きが必要でしたが、2024年からの新NISAでは手続きなく利用できるようになりました。

楽天証券をご利用の方

楽天証券のつみたてNISAでは、「分配金の再投資」と「積立予定金額」の合計が40万円を超える場合、分配金が発生しても、課税口座で再投資が行われるように配慮されていました。ただし、新NISAについては、問い合わせしましたが回答を得られず不明です。

2023年以前に、問い合わせをしたところ楽天証券からは『「受取型」がおすすめ』との回答がありました。心配な方は、念のため「受取型」を選んでおいたほうが無難でしょう。

三菱UFJ eスマート証券をご利用の方

三菱UFJ eスマート証券では、これといってエラーへの対策がされていません。また、新NISAでの分配金コースは、「累投型(再投資)」のみの対応で「一般型(受取)」には対応していないケースが多々あります。なお、買い付けした投資信託の分配金コースは変更できません。

よって、三菱UFJ eスマート証券をご利用の方は、定期的に残りの投資枠を確認してご自身で積立額を調整し、エラーが発生しないように気をつけましょう。

【楽天証券】分配金コースが変更できない?

楽天証券では、新NISAで保有している投資信託の分配金コースが変更できません。なお、課税口座で保有している投資信託の分配金コースは変更できます。

楽天証券で、分配金コースの変更ができないケースは、以下のとおりです。

- NISA口座で保有している投資信託

- 「受取型」、「再投資型」どちらかのみの投資信託

- 購入した投資信託の受渡日が到来していない場合

- 代用有価証券となっている投資信託

- 一部の口数のみを対象とする変更

新NISAの分配金コースは、よく考えて決めることをおすすめします。

「分配金がない銘柄」であれば関係ないのでは?

分配金コースのことは「分配金がない銘柄」を選んでいたとしても、まったく関係ないわけではありません。なぜなら、これまで分配金を出していなかったとしても、これからも絶対に分配金を出さないとは言えないからです。

新NISAのつみたて投資枠には長期投資に適した銘柄のみが選ばれており、ほとんどの対象銘柄が分配金を出していません。これは、投資先から得られた配当をファンド内で再投資して効率良く資産を増やしていくためです。

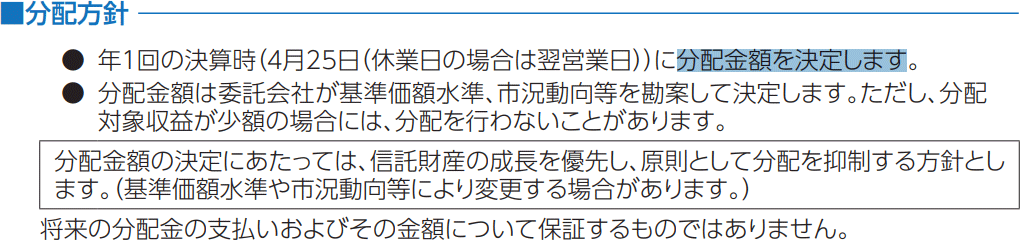

しかし、「分配金を出していない銘柄」はあっても、「『分配金を出さない』と明言している銘柄」はありません。分配金についてどのように書かれているか、新NISAで人気がある各銘柄の目論見書をご覧ください。

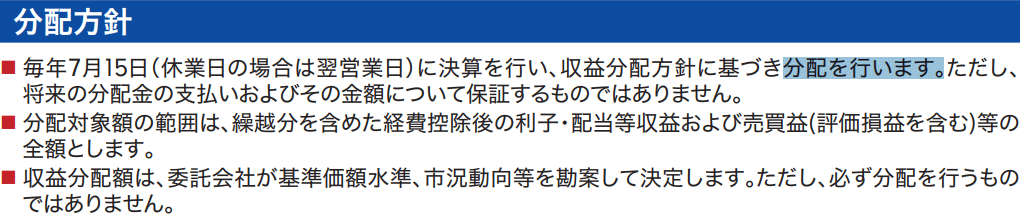

<楽天・全米株式インデックス・ファンド>

の目論見書より引用

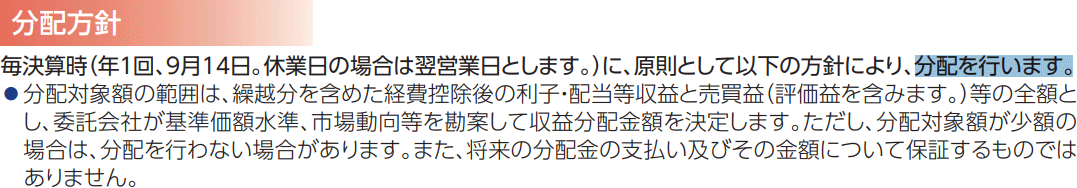

<SBI・V・S&P500>

<eMAXIS Slim 全世界株式(オール・カントリー)>

の目論見書より引用

このような書き方がされているのは、あくまでも分配金を出す体裁をとっていなければならないためです。「分配金を出さない」と書いてしまうと、租税回避とみなされ当局から、しかるべき対応をとられる可能性があります。

過度に心配する必要はありませんが、つみたて投資枠対象銘柄の多くが分配金を出していないことに対して、今後なんらかの対応がとられる可能性は「ゼロ」とは言い切れないのです。

新NISAの積立投資で分配金コースは、基本的には「受取」が無難です。「再投資」を選ぶ場合は、積立額を調整してもらえるサービスを利用して、エラーが発生しないように設定しておきましょう。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。