新NISAの積立銘柄数【いくつ買うべき?複数ファンドに分散投資するべき?】

新NISAで投資信託をいくつ組み合わせるか悩んでいないでしょうか?

結論から言うと、実は1つで十分なのです。ただ、複数の銘柄を買うのも意味のあることです。

このページでは、新NISAの積立銘柄数について「いくつ買うと良いか」、「複数ファンド組み合わせる意味」など徹底解説しています。

新NISAの積立銘柄数【いくつ買うべき?】

新NISAで買う銘柄数は、基本的に1つで十分です。それは、投資信託という金融商品を積み立てている時点で、分散投資をしていることになっているからです。何個かの投資信託に分ける必要はありません。

たとえば、eMAXIS Slim 全世界株式(オール・カントリー)であれば、その名のとおり、全世界の約3,000銘柄の株式を組み入れています。おおまかな資産構成は、国内株式が「5%」、先進国株式が「84%」、新興国株式が「11%」です。

eMAXIS Slim 全世界株式(オール・カントリー)を月30,000円ずつ積み立てるのと、以下のように3種類の銘柄を組み合わせる場合とでは、ほとんど同じような運用成績となります。

| 銘柄名 | 積立額 |

|---|---|

| eMAXIS Slim 国内株式(TOPIX) |

1,500円 |

| eMAXIS Slim 先進国株式インデックス |

25,200円 |

| eMAXIS Slim 新興国株式インデックス |

3,300円 |

| 合計 | 30,000円 |

つまり、投資先の配分にこだわってカスタマイズしたい人以外、複数の銘柄を組み合わせる必要はないのです。

初心者の方におすすめのファンド【分散投資】

投資初心者の方は、1つの銘柄に絞ったほうが良いです。複数の銘柄を組み合わせると、後々の資産管理が面倒なことになったり、資産状況を把握しづらくなったりする場合があるためです。

具体的にどの銘柄を積み立てるかは、投資先をどれくらい分散させるかで決めると良いです。初心者の方向けにおすすめ銘柄を3つピックアップしたので、参考にしてみてください!

eMAXIS Slim 米国株式(S&P500)

経済大国アメリカの株式だけに投資したい方には、eMAXIS Slim 米国株式(S&P500)がおすすめです。米国株を投資対象とする投資信託の中でも極めて信託報酬が安く、低コストに設定されています。

eMAXIS Slim 全世界株式(オール・カントリー)

アメリカだけでなく全世界の株式に投資したい方には、eMAXIS Slim 全世界株式(オール・カントリー)をおすすめします。「投信ブロガーが選ぶ! Fund of the Year 2022」でも1位を獲得している人気の銘柄です。

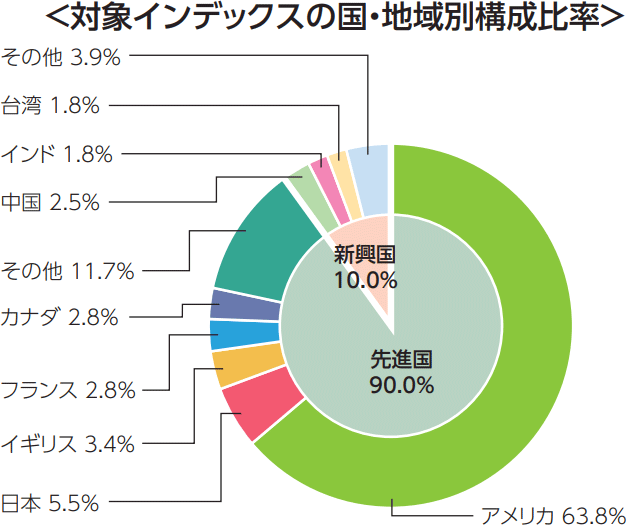

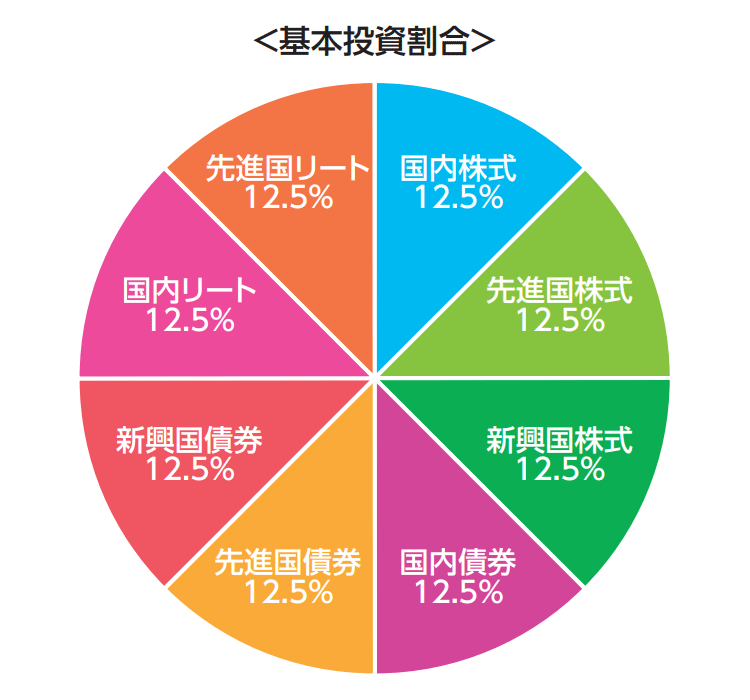

eMAXIS Slim バランス(8資産均等型)

株式だけでなく債券やリート(不動産)にもバランスよく投資したい方には、eMAXIS Slim バランス(8資産均等型)がおすすめです。株式100%の銘柄は株価が暴落したときに大きく値を下げてしまいますが、債券にも投資していると値動きが比較的マイルドになります。

複数組み合わせる場合のポートフォリオ例

投資用語にポートフォリオという言葉があります。これは「銘柄の組み合わせ」という意味です。

投資信託で複数の銘柄を組み合わせる場合、全体で考えたときの投資先(資産配分)がどうなっているかを把握することが大切です。具体例として、先ほどご紹介したおすすめファンドで組んだポートフォリオと、その資産配分を見ていきましょう。

「S&P500」

+「オール・カントリー」

| 銘柄 | 割合 |

|---|---|

| eMAXIS Slim 米国株式(S&P500) | 50% |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

50% |

| 投資先(国別) | 割合 |

|---|---|

| アメリカ | 81% |

| 日本 | 3% |

| 先進国(日米除く) | 11% |

| 新興国 | 5% |

このように「S&P500」と「オール・カントリー」を組み合わせると、アメリカの比重を大きくした全世界株式への投資をすることになります。

「オール・カントリー」

+「8資産均等型」

| 銘柄 | 割合 |

|---|---|

| eMAXIS Slim 全世界株式 (オール・カントリー) |

20% |

| eMAXIS Slim バランス (8資産均等型) |

80% |

| 投資対象 | 割合 |

|---|---|

| 国内株式 | 11% |

| 先進国株式 | 27% |

| 新興国株式 | 12% |

| 国内債券 | 10% |

| 先進国債券 | 10% |

| 新興国債券 | 10% |

| 国内リート | 10% |

| 先進国リート | 10% |

このように「オール・カントリー」と「8資産均等型」を組み合わせると、市場規模の大きい先進国株式に比重を大きくしたバランス型の配分となります。

ただし、ここで紹介した資産配分は積立時のものなので、時間が経つとともにバランスが崩れていくことには注意しましょう。資産配分を保つためには、自分自身でメンテナンスしていく必要があります。

積立銘柄を変更する際の注意点

最後に、NISAを利用している人が、積立銘柄を変更する際に注意しなければならないことをご紹介します。次の2つです。

- より良い成績となっている投資対象への変更はしないほうが良い

- これまで積み立ててきた銘柄は売らないほうが良い

順番に解説します。

より良い成績となっている投資対象への変更はしないほうが良い

これまで米国株に投資してきたけど値下がりして、評価損益がマイナスになってしまった。でも、インド株は順調に値上がりしていて、そちらに投資していれば儲かっていた。

このような状況となった場合に、積立銘柄を米国株からインド株へ変更するのはしないほうが良いことです。なぜなら、値下がりしているのは安く買えるチャンスだからです。逆に、値上がりしている銘柄に変更することは割高な値段で買ってしまうことにつながります。

直近の成績を見て銘柄を選ぶのではなく、長い目で見て信じ続けられる銘柄を選ぶことが大切です。

これまで積み立ててきた銘柄は売らないほうが良い

つみたてNISAを利用してきた方は、これから積み立てる銘柄を変える場合であっても、これまでで積み立ててきた銘柄は売らないようにしましょう。

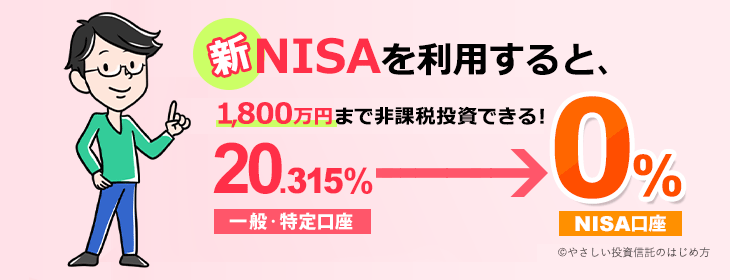

つみたてNISAは、購入した年から20年もの間、税金ゼロで運用できるお得な制度です。新NISAの枠の外で取り扱いが継続されます。これまで積み立ててきた銘柄を売ってしまうのは、せっかくの長い非課税期間をムダにしてしまうことになるので、もったいないことです。

新NISAの銘柄数は1つで十分です。複数の銘柄を組み合わせる場合は、全体で見たときの投資先がどうなっているかを考えて決めましょう。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。