高配当株・ETFでの配当金生活はおすすめしない?【月10万円を得るには】

最終更新日:2026年1月5日

配当金は、投資先から利益の還元として受け取れるお金です。生活していけるだけの配当金を確保できれば、仕事から解放されて自由な暮らしができるでしょう。しかし、安易な考えで配当金生活に入ってしまうと、失敗する可能性があるためご注意ください。

このページでは「月10万円の配当金を得るにはいくら必要か」、「危険で無理のある失敗例」など解説しています。

このページのもくじ

メールアドレスでも登録できます。

月10万円の配当金を得るにはいくら必要?

月10万円の配当金を得るために、資金がいくら必要かを求めるには、以下の計算式で求められます。

必要資金

=120万円÷(配当利回り×0.79685)

※米国株・米国ETFについては外国税額控除を受けるものと仮定します。

計算式について順番に解説していきます。

まず、ひと月あたり10万円の配当金をもらうということは、1年に換算すると120万円となります。期間を1年に置き換えて考えるのは、この後出てくる配当利回りが年率であるためです。

10万円×12か月=120万円

次に、投資資金に対してもらえる配当金について考えます。

配当利回りは、株価に対して年間でもらえる1株あたりの配当金を示す割合です。配当金には20.315%の税金がかかることを加味すると、もらえる配当金は以下の計算式となります。

投資資金×配当利回り×(1-0.20315)

=配当金

この配当金が120万円となれば、ひと月あたり10万円もらえる計算になるため、計算式をひも解いていきます。

- 資金×配当利回り×(1-0.20315)

=120万円

↓カッコの部分を計算する - 資金×配当利回り×0.79685=120万円

↓右辺に移したい部分をカッコで囲む - 資金×(配当利回り×0.79685)=120万円

↓両辺を(配当利回り×0.79685)で割る - 資金=120万円÷(配当利回り×0.79685)

このような計算で必要資金が求められます。

もっと見る

1489、2866、VYM、VT、JEPIなどで試算

ここからは、多くの投資家から注目されている銘柄を使って、必要資金をシミュレーションしていきます。「月10万円の配当金を得るにはいくら必要?」で解説した計算式に各銘柄の配当利回りを当てはめると、次のようになります。

| 銘柄名 | 配当金 利回り※1 |

必要資金※2 |

|---|---|---|

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489) | 5.41% | 2,783万円 |

| NEXT FUNDS 野村日本株高配当70連動型上場投信(1577) | 5.08% | 2,964万円 |

| グローバルX 米国優先証券 ETF(2866) | 5.91% | 2,548万円 |

| 日本郵政(6178) | 2.89% | 5,210万円 |

| 三菱商事(8058) | 3.01% | 5,003万円 |

| 三菱UFJフィナンシャル・グループ(8306) | 2.91% | 5,175万円 |

| 三井住友フィナンシャルグループ(8316) | 3.03% | 4,970万円 |

| 銘柄名 | 配当金 利回り※1 |

必要資金※2 |

| バンガード・米国高配当株式 ETF(VYM) | 2.42% | 6,222万円 |

| バンガード・トータル・ワールド・ストックETF(VT) | 1.81% | 8,320万円 |

| バンガード・トータル・ストック・マーケットETF(VTI) | 1.12% | 1億3,445万円 |

| バンガード・S&P500 ETF(VOO) | 1.12% | 1億3,445万円 |

| JPモルガン・米国株式・プレミアム・インカムETF(JEPI) | 8.23% | 1,829万円 |

| SPDRポートフォリオS&P500高配当株式ETF(SPYD) | 4.49% | 3,353万円 |

| iシェアーズ・コア米国高配当株式ETF(HDV) | 3.20% | 4,706万円 |

| 銘柄名 | 配当金 利回り※1 |

必要資金※2 |

| エクソン・モービル(XOM) | 3.13% | 4,811万円 |

| マイクロソフト(MSFT) | 0.70% | 2億1,513万円 |

| アップル(AAPL) | 0.38% | 3億9,629万円 |

| AT&T(T) | 4.52% | 3,331万円 |

| コカ・コーラ(KO) | 2.84% | 5,302万円 |

| ベライゾン・コミュニケーションズ(VZ) | 6.63% | 2,271万円 |

| ファイザー(PFE) | 6.67% | 2,257万円 |

※1)2026年1月現在

※2)千円以下切り上げ

「三井住友フィナンシャルグループ(8316)」や「三菱UFJフィナンシャル・グループ(8306)」などは日本株なので、大抵の証券会社で投資できます。

しかし、「バンガード・米国高配当株式 ETF(VYM)」や「バンガード・トータル・ワールド・ストックETF(VT)」などは米国ETFなので、投資するには外国株取引ができる証券会社の口座が必要です。

配当金生活は3,000万円がリアルな第一目標

現実的に配当金生活を目指すには、まず3,000万円がひとつの目標となるでしょう。

金融商品の利回りについてはさまざまな見方がありますが、ひとつの目安として4%という数字があります。

税引き後の配当利回りが4%となる投資対象に3,000万円を投じれば、年間で120万円の配当金がもらえる計算となります。つまり、ひと月あたり10万円の配当金がもらえる生活ができるのです。

3,000万円(投資資金)×4%(利回り)

=120万円(年間の配当)

120万円(年間の配当)÷12か月

=10万円(ひと月あたりの配当)

月10万円では完全な配当金生活は送れないかもしれません。しかし、金銭的にかなり楽になることが想定されます。さらに資産を積み上げて、経済的に自由な暮らしを目指していけるでしょう。

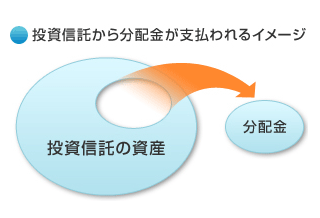

ただし、配当金は「投資先から利益の還元として受け取れるお金」であることを忘れてはなりません。配当金が支払われた分、その投資先の純資産は減少するのです。配当金だけでなく、評価損益も加味した「トータルリターン」を意識して投資先を選んでください。

【危険な失敗例】無理のある計画はおすすめしない

配当金生活は無理のある計画を立てると失敗してしまう可能性があります。投資する銘柄を安易に決めてしまうことや、後先を考えずにガラリと生活環境を変えてしまうことは危険を伴います。

失敗例としては、業績の悪化によって配当金を減らされてしまったり、タコ足配当の銘柄に手を出してしまったり、といったケースがあります。

減配されて失敗

冒頭にも書きましたが、配当金は「投資先から利益の還元として受け取れるお金」です。会社の業績が悪化して源泉となる利益が枯渇してくると、配当金が減らされることがあります。月10万円もらえていた配当金が、月5万円しかもらえなくなってしまうことも考えられるのです。

タコ配銘柄で失敗

業績が悪化し続けているのにも関わらず、配当金が減らされない場合もあります。資産を売ったり、積立金を取り崩したりして、無理に配当金を出している銘柄です。このような状態をタコ足配当※と言います。

※「タコは身を削って自分の足を食べる習性がある」と言われることに由来します。

タコ足配当をしている銘柄に投資してしまうと、大幅に減配をされ、それに伴い株価も暴落するという危険にさらされることが考えられます。

配当金生活を目指す場合、どのように失敗する可能性があるか慎重に考え、余裕を持って無理のない計画を立てることをおすすめします。

配当利回りだけを調べて投資してしまうと、業績の悪い銘柄を選んでしまったり、記念配当などで本来は高配当でない銘柄を選んでしまったりするので注意が必要です。以下のページを参考にご覧ください!

グループサイト

高配当株はおすすめしない?|やさしい株のはじめ方しかし、「この銘柄で本当に大丈夫?」といった不安はつきない人もいると思います。そこでおすすめしたいのが、の「株の取引相談窓口」です!松井証券には、日本株、米国株について専門的なことを相談できる窓口があります。

専門的かつ客観的に「銘柄の探し方」や「売買の材料探し」、「取引タイミング」などを、アドバイスしてくれるので、高配当株探しの強い味方になってくれるでしょう。松井証券の口座を持っていれば、無料で使えます。

約5分で申込み完了します。

【高配当銘柄】米国ETFのポートフォリオ

米国株の高配当銘柄でポートフォリオを組む場合、米国ETFの構成銘柄が参考になります。米国企業は利益を株主に還元するために増配するケースも多く、高配当株投資をしている投資家から注目されています。

VYM

VYM(バンガード・米国高配当株式ETF)は、FTSEハイディビデンド・イールド・インデックスを連動対象とする米国ETFです。アメリカの高配当株が投資対象で、約400銘柄から構成されています。

| 順位 | 銘柄名 | 組入比率 | 直近配当利回り |

|---|---|---|---|

| 1 | ブロードコム | 8.24% | 0.61% |

| 2 | JPモルガン・チェース・アンド・カンパニー | 4.17% | 1.94% |

| 3 | エクソンモービル | 2.39% | 3.53% |

| 4 | ジョンソン・エンド・ジョンソン | 2.19% | 2.53% |

| 5 | ウォルマート | 2.12% | 0.84% |

| 6 | アッヴィ | 1.86% | 3.07% |

| 7 | ホーム・デポ | 1.82% | 2.57% |

| 8 | バンク・オブ・アメリカ | 1.74% | 2.10% |

| 9 | プロクター・アンド・ギャンブル | 1.70% | 2.87% |

| 10 | ユナイテッドヘルス・グループ | 1.50% | 2.73% |

(2026年1月現在)

HDV

HDV(iシェアーズ・コア米国高配当株式ETF)は、モーニングスター配当フォーカス指数を連動対象とする米国ETFです。財務状態の健全な高配当株が投資対象で、80銘柄から構成されています。

| 順位 | 銘柄名 | 組入比率 | 直近配当利回り |

|---|---|---|---|

| 1 | エクソンモービル | 8.73% | 3.53% |

| 2 | ジョンソン・エンド・ジョンソン | 7.14% | 2.53% |

| 3 | シェブロン | 6.25% | 4.48% |

| 4 | アッヴィ | 6.17% | 3.07% |

| 5 | メルク | 4.82% | 3.34% |

| 6 | プロクター・アンド・ギャンブル | 4.53% | 2.87% |

| 7 | コカ・コーラ | 4.21% | 2.83% |

| 8 | ペプシコ | 4.01% | 3.81% |

| 9 | フィリップ・モリス・インターナショナル | 3.99% | 3.76% |

| 10 | ホーム・デポ | 3.81% | 2.57% |

(2026年1月現在)

投資対象を分散させつつ、米国株の高配当銘柄に投資したい方には、VYMやHDVのような高配当ETFでまとめて投資することをおすすめします。

(参考ページ:【SBI証券】海外ETFの買い方・購入方法|やさしい株のはじめ方)

配当金生活は、無理のある計画を立てたり、単純に配当利回りだけを見て投資する銘柄を決めたりしてしまうと、失敗してしまう危険性があります。米国ETFの構成銘柄を見ると、ポートフォリオを組む際の参考になるでしょう。

メールアドレスでも登録できます。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。