楽天VTIとSBI-VTIの違いを比較【投資信託とETFどっちがおすすめ?】

最終更新日:2026年1月19日

「楽天・全米株式インデックス・ファンド※1」と「SBI・V・全米株式インデックス・ファンド※2」は、どちらも米国ETFの「VTI(バンガード・トータル・ストック・マーケットETF)」を投資対象とするインデックスファンドです。

※1)以下「楽天VTI」と呼びます。

※2)以下「SBI-VTI」と呼びます。

このページでは、「楽天VTIとSBI-VTIの違いは?」、「投資信託とETFどっちがおすすめ?」という疑問について解説しています。

Contents

「楽天VTI」と「SBI-VTI」の違い

どっちがおすすめ?乗り換えるべき?

投資成果の向上を目指す積極的な姿勢に魅力を感じる方には「楽天VTI」、シンプルな運用や低コストであることに魅力を感じる方には「SBI-VTI」をおすすめします。

どちらも優れたインデックスファンドです。よって、無理に銘柄の乗り換えをする必要はありません。乗り換えをする場合、現在保有している分はそのままにして、これから積み立てる銘柄のみ変更することをおすすめします。

乗り換えのデメリット

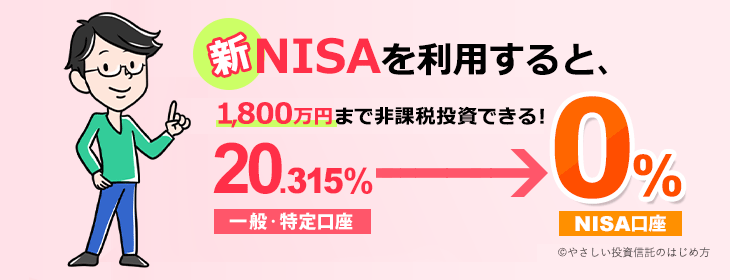

現在保有している分を売却してしまうと、投資効率が悪くなってしまうデメリットがあります。つみたて投資枠で保有していた場合は非課税での運用を終了させてしまうことになりますし、課税口座で保有していた場合は売却時点で利益に約20%の税金がかかってしまいます。

ここからは、各項目について詳しく解説していきます。

信託報酬・実質コスト・リターン・純資産総額

信託報酬

信託報酬とは、投資信託を保有している間、一定率で価格から日々差し引かれていく固定されたコストです。この信託報酬については「SBI-VTI」のほうが低く抑えられています。

実質コスト

実質コストとは、監査費用や売買委託手数料といった変動するコスト(隠れコスト)を、信託報酬に加算したものです。隠れコストを把握するためには運用報告書を確認する必要があります。実質コストについても「SBI-VTI」のほうが低く抑えられています。

リターン

わずかに「楽天VTI」のほうが高くなっていますが、信託報酬や実質コストが高いと最終的なリターンへの影響が出やすいため、大きな差が無ければ「SBI-VTI」を選択するのも一つの手です。

純資産総額

楽天VTIとSBI-VTIは、どちらも純資産総額が十分な金額となっており、右肩上がりに増えている傾向にあります。よって、両銘柄とも問題ありません。

先物取引

楽天VTIは、株式先物※にも投資しています。これは指数への連動性を高めるためです。

※先物とは、将来の売買を約束して取引する金融派生商品のことです。証拠金を差し入れることで元手よりも大きな取引ができる特徴を持ちます。

楽天VTIは、投資家から多額の解約注文があった場合に備えて、流動性の高い「短期金融資産」を持っています。しかし、短期金融資産を持っていると、VTIへの投資比率が落ちてしまい、指数への連動性を損ないます。

そこで、先物取引※を利用することにより、資金の流動性は保ちつつ、株式への実質的な投資比率を100%に近づけて指数への連動性も確保している、というわけです。

※VTIが連動対象としている指数の先物はないため、相関関係が強いS&P500の先物で代用しています。

一方、SBI-VTIは、純粋にVTIだけに投資する姿勢を貫き、先物取引は利用していません。

レンディング(有価証券の貸付)

また、楽天VTIはレンディング(有価証券の貸付取引)を行い、投資成果の向上を図っています。

効率的な運用を行うために、投資信託財産で保有する有価証券の貸付取引を行う場合があります

◆ 有価証券の貸付取引を行った場合には、その品貸料の一部は投資信託財産の収益となります。

出典:楽天・全米株式インデックス・ファンドの目論見書

楽天VTIは、ファンドが保有しているVTIの一部を証券会社などに貸し付けることで、品貸料を受け取っています。この品貸料はファンドの資産となるため、楽天VTIの価格に反映されて投資家に還元されます。

ただし、もし貸付先が破綻してしまった場合は、貸し付けられたVTIが返却されず損失を被ることになる可能性があります。

有価証券の貸付取引等において、取引先リスク(取引の相手方(レンディング・エージェントを含みます。)の倒産等により契約が不履行になる危険のこと)が生じる可能性があります。

出典:楽天・全米株式インデックス・ファンドの目論見書

なお、SBI-VTIは、シンプルにVTIからの投資成果だけを得るために、レンディングを行っていません。

※SBIアセットマネジメントは「レンディングを検討している」との方針を表明しており、今後SBI-VTIもレンディングを利用する可能性があります。

このように、楽天VTIの魅力は「積極的に投資成果を高めようとしていること」、SBI-VTIの魅力は「シンプルな運用方法と低コストであること」となっています。

「投資信託」と「ETF(本家VTI)」の比較

ETF(本家VTI)

VTI(バンガード・トータル・ストック・マーケットETF)は、米国ETF(上場投資信託)であるため、米国株と同じように取引できます。リアルタイムで売買できますし、指値注文などすることも可能です。

機動的に投資していきたい方には、米国ETFの「本家VTI」をおすすめします。

投資信託(楽天VTI)

対して、楽天VTI(楽天・全米株式インデックス・ファンド)は、通常の投資信託なので株のようにリアルタイムでの取引はできません。また、投資対象である「本家VTIの経費率(0.03%)」に「楽天VTIへの信託報酬(0.132%)」が上乗せされるため、実質的な信託報酬は0.162%とやや割高になります。

しかし、「売買手数料がかからないこと」、「つみたて投資枠で投資できること」、「クレカ積立を利用できること」など加味すると、少しばかり信託報酬が高いことは大したデメリットではないと言えるでしょう。

こつこつ積立投資をしていきたい方には、100円から投資できる「楽天VTI」をおすすめします。

積極的に投資成果の向上を目指してほしい方には「楽天VTI」、シンプルな運用・低コストでの運用をしてほしい方には「SBI-VTI」をおすすめします。また、株と同じような感覚で、機動的に投資していきたい方は「本家VTI」を使うと良いでしょう。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。