【徹底比較】つみたてNISAとiDeCoの利用条件・加入資格

つみたてNISA(積立NISA)やiDeCo(イデコ・個人型確定拠出年金)は、どちらも投資の利益にかかる税金をゼロにできるお得な制度です。これらは、積み立てられる金額や期間、税金の優遇が異なります。ほとんどの人が利用できますが、場合によっては利用できないこともあります。

このページでは、つみたてNISAとiDeCoを「利用条件」と「加入資格(対象者)」を比較した上で、各制度の特徴からどちらを優先させたほうが良いかを解説しています。

このページのもくじ

利用条件の比較

以下の表は、つみたてNISAとiDeCoの利用条件を比較したものです。

| 比較項目 | つみたてNISA | iDeCo | |

|---|---|---|---|

| 積立上限 | 年間 | 400,000円 | 144,000円~816,000円 (企業年金なしの会社員の場合、276,000円) |

| 1か月 換算 |

33,333円 | 12,000円~68,000円 (企業年金なしの会社員の場合、23,000円) |

|

| 積立期間 | 2042年まで | 60歳まで※ | |

| スイッチング | × 不可 | 〇 可能 | |

| 出金 | 〇 いつでも可能 | × 原則60歳 まで不可 |

|

※国民年金被保険者であれば65歳まで可能

利用条件での大きな違いとして「スイッチング」と「出金」について解説します。

スイッチング

スイッチングとは、保有している運用商品を売却して、他の運用商品に買い替えることです。

つみたてNISAでは、買い替えであっても新規購入の扱いとなり、売却した金額だけ非課税枠が増えるということもありません。よって、自由にスイッチングすることはできません。

一方、iDeCoでは、保有している商品の買い替えができます。このとき利益が出たとしても税金はかかりません。iDeCoは、自由にスイッチングできるため、リスクを調節しやすい制度だと言えます。

出金

つみたてNISAでは、いつでも投資信託を売却してお金を引き出せます。一方、iDeCoは原則60歳までお金を引き出せません。

このように、iDeCoの資金用途は老後資金に限られますが、つみたてNISAは大きなライフイベントでまとまったお金が必要となったときも対応できます。つみたてNISAは、資金の管理がしやすい制度だと言えるでしょう。

加入資格(対象者)の比較

以下の表は、つみたてNISAとiDeCoの加入資格(対象者)をかんたんに比較したものです。

| 比較項目 | つみたてNISA | iDeCo |

|---|---|---|

| 20歳以上60歳未満の一般的な人 | 〇 | 〇 |

| 60歳以上の年金受給者 | 〇 | - |

| 20歳未満の会社員 | - | 〇 |

| 企業型確定拠出年金の加入対象者 | 〇 | △※ |

※規約にiDeCoに加入できる旨が定められている場合のみ加入可能

詳しくは、次のようになっています。

つみたてNISAの対象者

日本に住んでいる20歳以上※の人

※口座を開設する年の1月1日時点

iDeCoの加入資格

【自営業・フリーランス】

- 20歳以上65歳未満

- 国民年金保険を納付している

- 農業者年金基金に加入していない

【会社員・公務員】

- 65歳未満

- 企業型確定拠出年金の加入対象者でない

(規約にiDeCoに加入できる旨が定められている場合は加入可能)

【専業主婦(主夫)】

20歳以上60歳未満

つみたてNISAは、資産形成期にあるほとんどの人が利用できる制度です。iDeCoも細かい条件はありますが、多くの人が利用できる制度となっています。

つみたてNISAとiDeCoはどちらを優先させる?

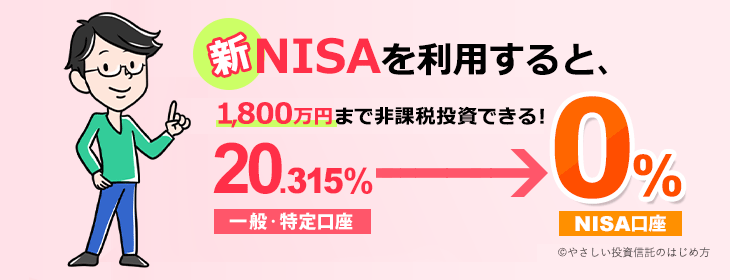

投資初心者の方は、つみたてNISAを優先させると良いです。

つみたてNISAは、手数料無料で使えますし、シンプルに税金がゼロになる分かりやすい制度なので利用しやすいです。

対してiDeCoは、利用するのに手数料がかかりますし、受け取り方によって税金の優遇が異なるため、それに合わせて運用方法を考えなければなりません。

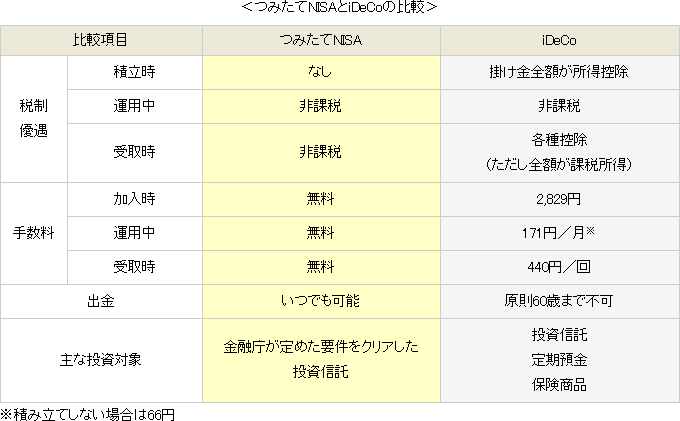

以下の表は、各制度の税制優遇や手数料などをかんたんにまとめたものです。なお、手数料についてはお得に運用できるネット証券のものを掲載しています。

| 比較項目 | つみたてNISA | iDeCo | |

|---|---|---|---|

| 税制 優遇 |

積立時 | なし | 掛け金の全額が 所得控除 |

| 運用中 | 非課税 | 非課税 | |

| 受取時 | 非課税 | 各種控除 | |

| 手数料 | 加入時 | 無料 | 2,829円 |

| 運用中 | 無料 | 171円/月※ | |

| 受取時 | 無料 | 440円/回 | |

| 主な 運用商品 |

金融庁が定めた要件をクリアした 投資信託 |

|

|

※積み立てしない場合は66円/月

iDeCo受取時の各種控除は、2パターンがあります。

- 一時金 → 退職所得控除

- 年金 → 公的年金等控除

一時金として受け取るほうが税制優遇は手厚いですが、年金として受け取るほうが長く運用できて売却時期の分散もできます。また、一時金で受け取る場合、運用してきた資産を一括で換金することになるため、スイッチングで計画的にリスクを調節することも考えなければなりません。

さらに各種控除には、会社からの退職金支給額や、公的年金の受給額が関わってくるため、これらを加味して最適な受け取り方・受け取るタイミングを決めなければなりません。

iDeCoは、つみたてNISAより節税効果が高いものの、あらかじめ知っておくべきことが多くあります。よって、まずはつみたてNISAからはじめてみることをおすすめします。

つみたてNISAやiDeCo(イデコ・個人型確定拠出年金)は、どちらも投資の利益にかかる税金をゼロにできるお得な制度です。これらは、積み立てられる金額や期間、税金の優遇が異なります。投資初心者の方には、つみたてNISAを優先して使うことをおすすめします。