つみたてNISA(積立NISA)とは?一般NISAとの比較、メリット・デメリットをチェック

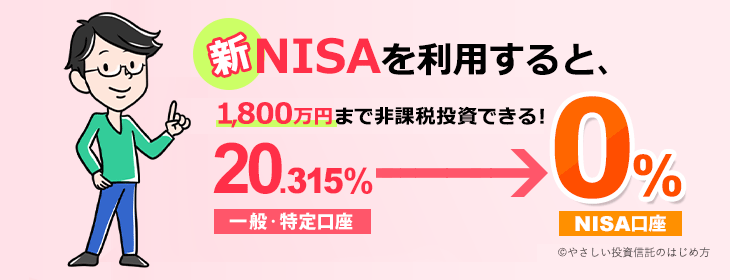

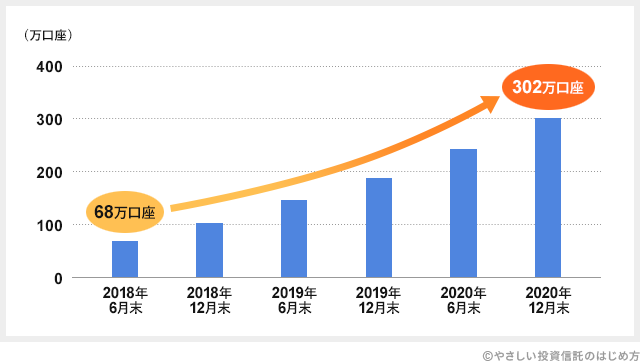

つみたてNISAとは、投資で得た利益にかかる税金がゼロになるお得な制度です。本来、20%程度の税金がかかるのですが、これが0%になるということで注目され、2020年12月末時点で300万人以上が利用しています。

テレビやネットで見聞きしたことはあるけれど、詳しくは知らないという方も多いのではないでしょうか。

そこで、このページでは「つみたてNISA」について、メリットのシミュレーションから、注意したいポイント・デメリットまで、わかりやすく解説します。

つみたてNISAとは?【わかりやすく解説】

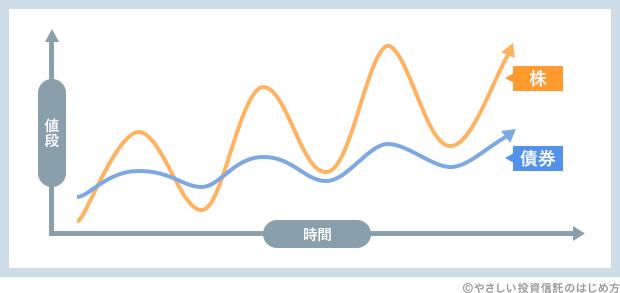

つみたてNISAは、投資信託による積立投資を支援する制度です。通常は投資で利益が出ると、約20%が税金として差し引かれます。ところが、つみたてNISAを使うと、利益にかかる税金がゼロになるのです。

たとえば、通常の投資で100万円の利益が出たら、約20万円の税金を払うことになります。しかし、つみたてNISAを使っていれば、税金がかかりません。この場合、通常より20万円もお得になります。

「100万円も利益が出るの?」と思われた方は、ぜひメリットのシミュレーションをご覧ください!

「一般NISA」の違いを比較

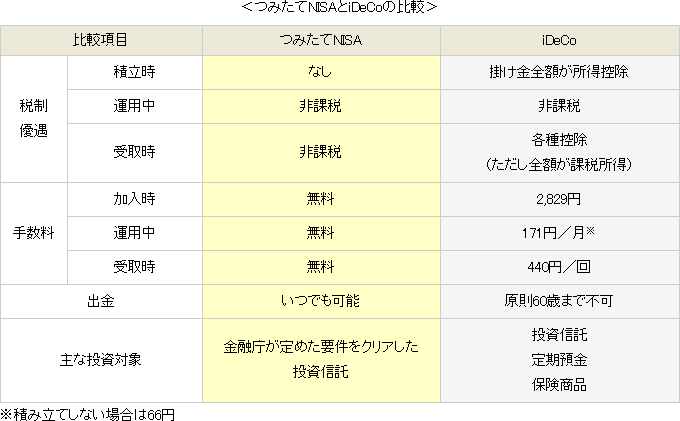

「つみたてNISA」と同じような制度に「NISA(一般NISA)」があります。こちらも、投資で得られた利益にかかる税金がゼロになる制度です。2つの制度を比較しつつ、どちらがおすすめなのか解説していきます。

- 運用できる「商品」を比較

- 「1年間に投資できる額」と「運用できる期間」を比較

- どちらがおすすめ?

それでは、順に見ていきましょう!

(1)運用できる「商品」を比較

つみたてNISAで運用できる商品は、長期の資産形成に向いている投資信託と一部のETFです。(2025年7月現在、314本)

対して一般NISAは、株・投資信託・ETF・リートと、さまざまな商品で運用できます。リートとは、比較的少ない金額で不動産に投資できる株のような金融商品です。

| 商品 | つみたてNISA | 一般NISA |

|---|---|---|

| 投資信託 | 金融庁が指定 したものに限る |

すべて の銘柄 |

| ETF | ||

| 株 | - | |

| リート |

投資信託の中には、長期にわたる資産形成には向かないものが数多くあります。また、個別株投資も、銘柄選びに失敗してしまう可能性があります。そこで、つみたてNISAでは、投資初心者の方が間違った商品選びをしないように、運用できる商品が厳選されているのです。

(2)「1年間に投資できる額」と「運用できる期間」を比較

| 制度名 | つみたてNISA | 一般NISA |

|---|---|---|

| 年間で投資できる金額 (非課税投資枠) |

40万円 | 120万円 |

| 1つの投資枠につき 運用できる期間 (非課税期間) |

20年間 | 5年間 |

| 新規投資枠の終了年 | 2042年 | 2028年※ |

| 最後の投資枠の 非課税期間終了年 |

2061年 | 2032年 |

※現行の一般NISAは2023年までで終了となり、2024年からは新NISAに衣替えされます。

(参考ページ:NISAで投資信託を運用しよう)

つみたてNISAは1つの非課税投資枠につき最大20年間も運用できる制度で、長期にわたる資産形成に向いています。ただし、その分、一般NISAよりも年間で投資できる金額は少ないです。

(3)どちらがおすすめ?

こつこつ資産形成をしたい方には、つみたてNISAがおすすめです。1つの投資枠につき20年もの長い非課税期間が設けられているため、より長く優遇を受けられるのでお得です。また、投資できる商品が金融庁お墨付きの投資信託に限られているため、投資初心者の方でも失敗しにくいのもポイントです。

一方、一般NISAは、年間で投資できる金額が120万円と大きいため、まとまった金額を運用したい方に人におすすめです。また、一般NISAでは、株にも投資できるところがメリットです。

| つみたてNISA | NISA |

|---|---|

|

|

|

|

|

|

メリットのシミュレーション

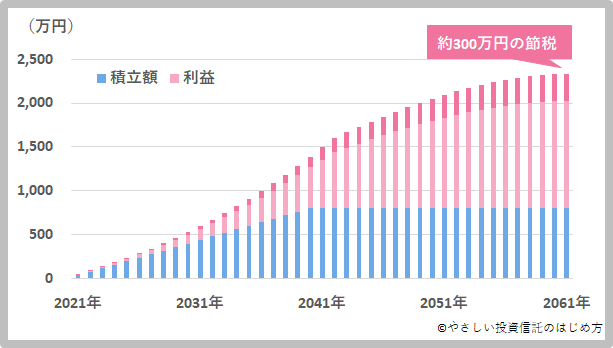

つみたてNISAの非課税期間は20年、新規で投資できる非課税投資枠が2042年まで用意されています。つまり、2061年まで運用できるのです。2021年から始めれば、積立開始から運用終了まで、合計41年間もお得に運用できます。

このように、長期にわたって税の優遇を受けられることが、つみたてNISA最大のメリットです。

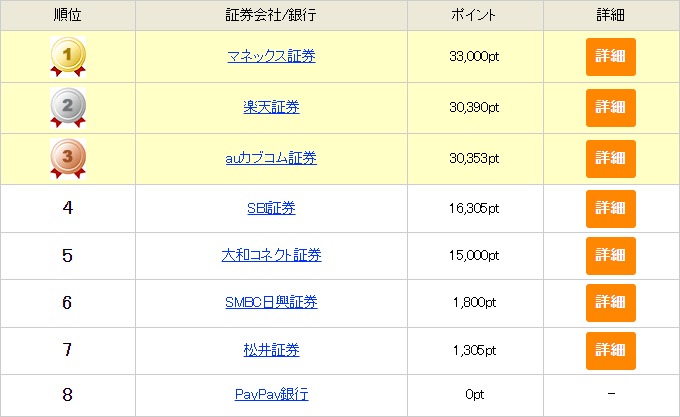

以下の図は、つみたてNISAを最大限に活用した場合に、いくらになるかをシミュレーションしたグラフです。毎年上限の40万円をそれぞれ20年間運用した場合を想定しています。年間の利回りが「3%」、「4%」、「5%」と3パターンを用意しました。

| 年間の 利回り |

運用結果 | 利益 (運用結果 -積立額) |

節税額 (利益 ×20.315%) |

|---|---|---|---|

| 3% | 1,589万円 | 789万円 | 160万円 |

| 4% | 1,928万円 | 1,128万円 | 229万円 |

| 5% | 2,334万円 | 1,534万円 | 311万円 |

年間の利回りが5%で運用できた場合、つみたてNISAだけで2,000万円超の資金を用意できます。また、普通の口座で運用するより、300万円以上も税金がお得になります。

このようにシミュレーションしてみると、つみたてNISAのメリットの大きさがお分かりいただけるかと思います!

注意したいポイント・デメリット

続いて、つみたてNISAで注意したいポイント、デメリットを解説します。以下のような内容です。

- 【要注意①】

一度使った非課税投資枠は復活しない - 【要注意②】

一般NISAとつみたてNISAは同時に使えない - 【デメリット】

損益通算ができない

順番に見ていきます。

【要注意①】一度使った枠は復活しない

つみたてNISAで投資できる金額(非課税投資枠)は、年40万円までです。一度この枠を使ってしまうと、積み立てた投資信託を売ったとしても、利用した非課税投資枠は復活しないので注意しましょう。

また、40万円使い切らなかった場合も、残りを翌年に持ち越すことはできません。

【要注意②】一般NISAとは同時に使えない

つみたてNISAでは年40万円、一般NISAでは年120万円まで投資できます。これら2つの制度は、どちらかを選んで利用しなければなりません。つまり、同時に両方使うことはできません。

ただし、年によって切り替えることはできます。たとえば、2021年までは「一般NISA」を使っていたけれど、2022年から「つみたてNISA」に切り替えるのは可能です。

【デメリット】損益通算ができない

損益通算とは、1年間で出た利益と損失をひとまとめにすることで、支払う税金を少なくできるテクニックです。しかし、つみたてNISAで出してしまった損失は、損益通算に使えません。

積立する銘柄の選び方

つみたてNISAは対象商品が厳選されているとはいえ、約150銘柄の中から選ばなければなりません。「どうやって選べばいいか分からない」という方のために、参考となるページをまとめたので、ぜひご覧ください!

次のページでは、つみたてNISAを利用する金融機関の選び方・チェックポイントを見ていきます。